Perkembangan selanjutnya, pada tahun 1957-1959 setelah perang kemerdekaan usai perusahaan-perusahaan farmasi milik Belanda yaitu Bovasta Bandoengsche Kinine Fabriek yang memproduksi pil kina dan Onderneming Jodium yang memproduksi Iodium dinasionalisasi oleh pemerintah Indonesia yang pada perkembangan selanjutnya menjadi PT Kimia Farma (persero). Sementara pabrik pembuatan salep dan kasa, Centrale Burgelijke Ziekeninrichring yang berdiri pada tahun 1918 menjadi perum Indofarma yang saat menjadi PT Indofarma (persero).

Namun demikian, perkembangan yang cukup signifikan bagi perkembangan industri farmasi di Indonesia adalah dikeluarkannya Undang-Undang Penanaman Modal Asing (PMA) pada tahun 1967 dan Undang-Undang Penanaman Modal Dalam Negeri (PMDN) pada tahun 1968 yang mendorong perkembangan industri farmasi Indonesia hingga saat ini.

Dewasa ini, industri farmasi di Indonesia merupakan salah satu industri yang berkembang cukup pesat dengan pasar yang terus berkembang dan merupakan pasar farmasi terbedar di kawasan ASEAN. Dari data Badan Pengawas Obat dan Makanan (BPOM RI, 2005), pertumbuhan industri farmasi Indonesia rata-rata mencapai 14,10% per tahun lebih tinggi dari angka pertumbuhan nasional yang hanya mencapai 5-6% per tahun. Total angka penjualan tahun 2004 mencapai lebih kurang Rp 20 triliun (untuk tahun 2005 sebesar Rp 22,8 triliun, dan tahun 2006 sebesar Rp 26 triliun). Namun jika dilihat dari omzet penjualan secra global (all over the world), pasar farmasi Indonesia tidak lebih dari 0,44% dari total pasar farmasi dunia.

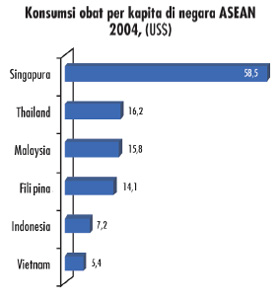

Demikian pula jika dilihat dari angka konsumsi obat per kapita yang hanya mencapai kurang dari US$ 7,2 per kapita/tahun (IMS, 2004) dan merupakan salah satu angka terendah di kawasan ASEAN (sedikit di atas Vietnam). Konsumsi obat tertinggi adalah Singapura, disusul oleh Thailand, Malaysia, dan Filipina.

Pasar farmasi Indonesia merupakan pasar yang terbesar di ASEAN. Ke depan pasar farmasi Indonesia diprediksikan masih mempunyai pertumbuhan yang cukup tinggi mengingat konsumsi obat per kapita Indonesia paling rendah di antara negara-negara ASEAN. Rendahnya konsumsi obat per kapita Indonesia tidak hanya disebabkan karena rendahnya daya beli tapi juga pola konsumsi obat di Indoneisa berbeda dengan di negara-negara ASEAN lainnya. Di Malaysia misalnya, pola penggunaan obat lebih mengarah pada obat paten. Harga obat paten jauh lebih mahal dibandingkan dengan harga obat branded generic.

Dengan makin membaiknya pendapatan per kapita dan sistem jaminan kesehatan Indonesia di masa mendatang, maka nilai peredaran obat di Indonesia akan besar. Keadaan ini tentu akan mempunyai korelasi postif dengan pertumbuhan industri farmasi Indonesia di masa mendatang.

Berdasarakan gambar di atas, total penjualan industri farmasi Indonesia terus meningkat dari tahun ke tahun. Berbeda dengan negara-negara ASEAN lainnya, pangsa pasar industri farmasi domestik Indonesia dibandingkan dengan PMA/MNC (Multi National Company) jauh lebih besar. Pada tahun 2005 diperkirakan pangsa pasar industri domestik sekitar 75% sedangkan MNC sekitar 25%. Di Malaysia dan Filipina market share produk MNC lebih dari 50% atau lebih besar dibandingkan dengan pangsa pasar industri domestiknya.

Ekpor obat Indonesia dari tahun ke tahun menunjukkan peningkatan meskipun nilainya relatif belum besar yaitu sekitar 5% dari total penjualan industri farmasi Indonesia. Dengan diberlakukannya harmonisasi regulasi farmasi ASEAN selambat-lambatnya tahun 2010 maka akan tercipta pasar tunggal ASEAN di bidang farmasi, dalam arti tidak ada lagi hambatan tarif maupun nontarif dalam perdagangan farmasi di region ASEAN. Ini berarti terbuka peluang bagi industri farmasi untuk mengembangkan ekspor di pasar ASEAN, tetapi pada saat yang sama pasar domestik Indonesia akan terancam masuknya produk-produk farmasi ASEAN dengan lebih leluasa di Indonesia.